(原标题:原料强弱发生分化 预期畜禽饲料需求仍好)

观点概述:

一、饲料

能量饲料:玉米:震荡。长期大逻辑是,每年产不足需,临储库存见底,饲料需求恢复正常。饲料中小麦对玉米的替代增加,乙醇汽油性价比走低,玉米期货看震荡。

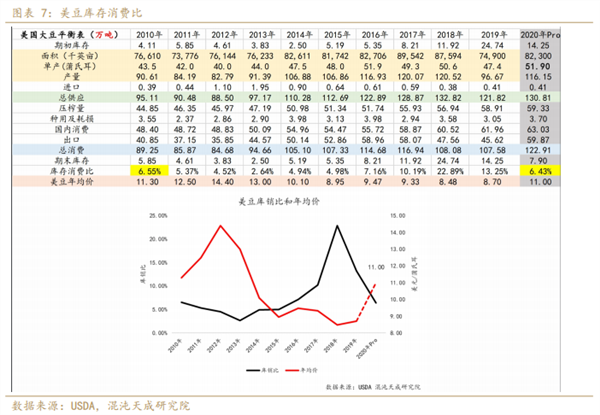

蛋白饲料:豆粕:震荡偏多。美豆极低库消比6.43%,中国生猪需求预期逐渐恢复。南美天气的不确定性和时间价值会给盘面带来溢价。

二、畜禽养殖

生猪:高养殖利润刺激供应恢复,看跌生猪价格。中长期来看,新增产能释放的产量逐渐增多,猪价下跌趋势延续。历时2年零4个月生猪在2020年9月迎来周期拐点。

蛋禽:饲料成本上升压缩养殖利润,低养殖利润去产产能,看多2101合约。6、7、8补栏少所以11月以后新开产少,去年8、9、10补栏多所以11月以后可淘量大,所以11-1月存栏下行。

肉禽:去年高利润刺激祖代产能增加,当前处在产能增长及释放周期,价格承压,2021年5月之前饲料需求较好。

策略建议:

饲料原料端出现分化,豆粕会强于玉米,玉米看震荡,豆粕震荡偏强。畜禽产品端中长期看多鸡蛋期货2101合约。

风险提示:

2021年春节新冠肺炎复发风险。

一

能量饲料:玉米

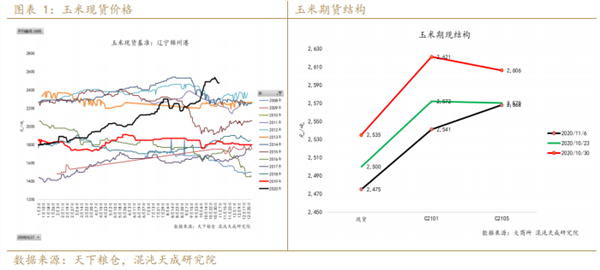

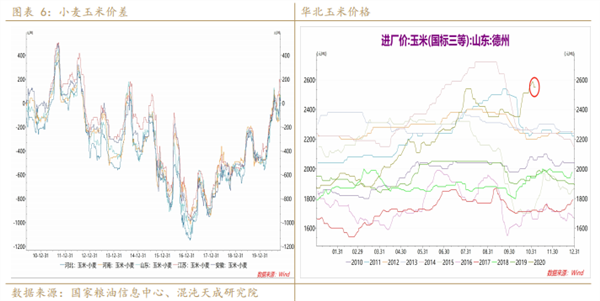

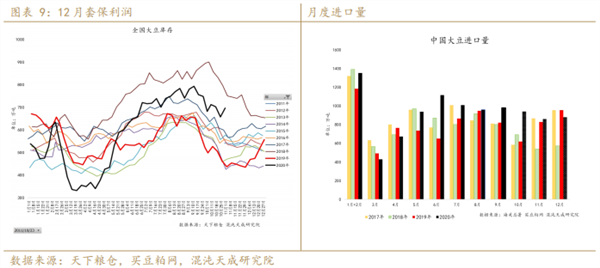

1、价格及结构,玉米现货锦州港(600190,股吧)平仓价下跌60元,期货下跌80元。

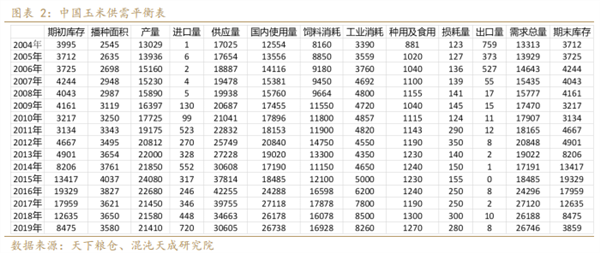

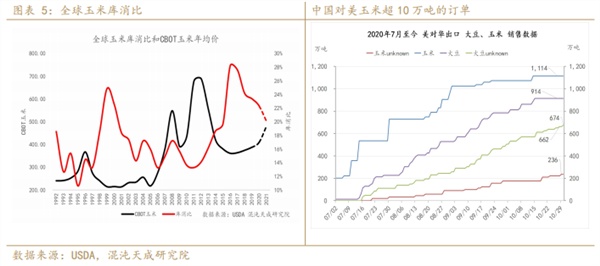

2、中国玉米供需平衡表,2016年以来产不足需,不断消化库存。

3、供应

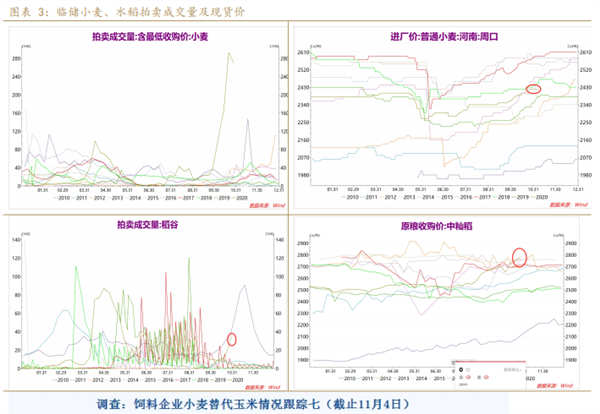

临储小麦每周400万吨的抛储,成交率70%,每周280万吨,小麦现货最近两周持稳,玉米的性价比减弱,禽料中替代增多。陈化水稻的拍卖成交量也在提升。

小麦是中长期看涨的趋势,特别像4年前的玉米,全球库消比不断走低。

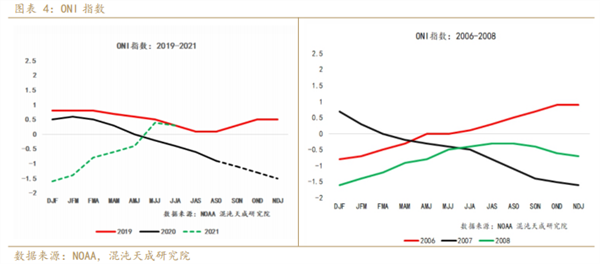

今年的拉尼娜效应从发生的时间点及幅度上,跟2006-2008年那次非常像,预估会对南美玉米及大豆产量造成减产。

进口端,7月份以来中国至少购买了1114.30万吨美国玉米。大选期间,中国对美豆美玉米的进口有所放缓。

4、替代

华北玉米价格开始回调,因为玉米在饲料中的性价比低。

二

蛋白饲料:豆粕

巴西种植进度恢复至正常水平,阿根廷种植进度偏慢。

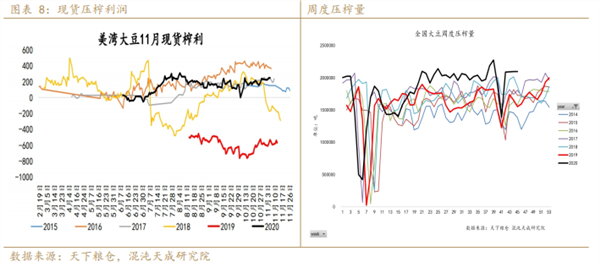

现货压榨利润良好,压榨量处在最高位,大豆将会不断去库存。

大豆库存较高,未来进口量大。

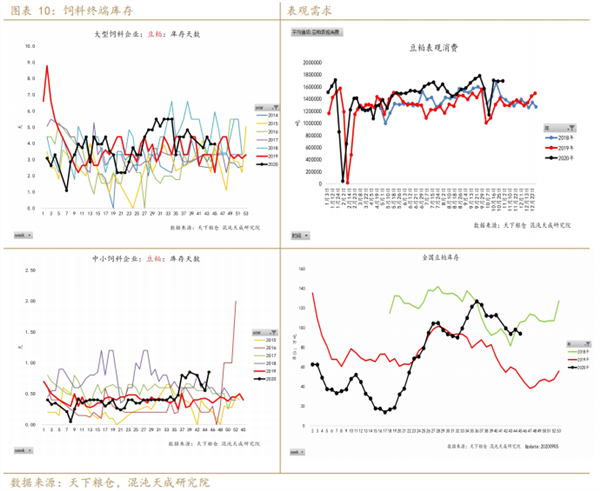

终端库存变化不大,生猪对豆粕消费好,豆粕需求好,全国豆粕季节性回升。

三

畜禽养殖

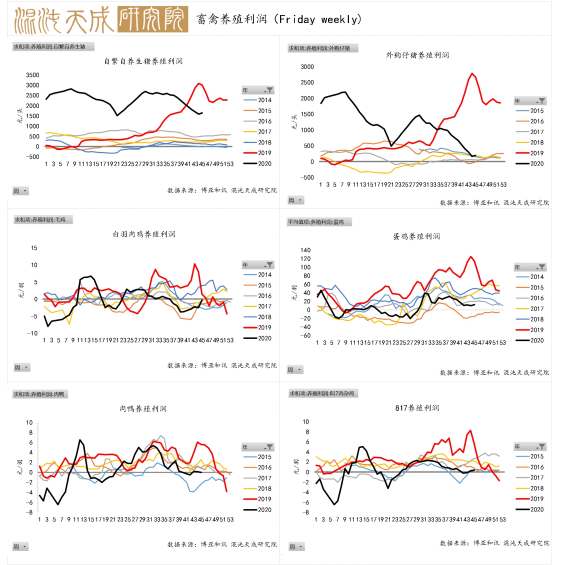

畜禽养殖中,生猪养殖利润仍然偏好,肉禽及蛋禽养殖利润都处在盈亏平衡点附近。肉禽的养殖利润低有一定季节性原因。

1、生猪

生猪极高的养殖利润刺激供应恢复。

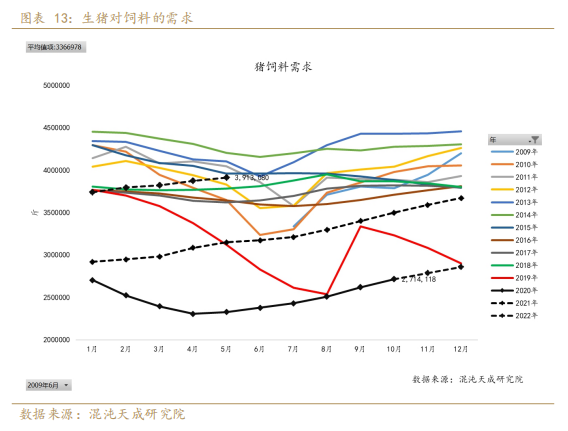

能繁母猪存栏和生猪存栏逐渐恢复,目前恢复至8成左右,预估明年5月份在数量上基本恢复正常,以后主要是二元母猪替换三元母猪,优化母猪种群为主。生猪存栏要在2022年才能恢复正常。

生猪对饲料的需求也会逐渐增多,预估2022年5月比2019年10月生猪饲料需求增加44%。

生猪出栏量环比略有增加,屠宰场开工率上升,生猪出栏均重持平略低,生猪供应开始增加,从2019年10月开始能繁母猪环比开始增加,今年9月生猪出栏开始增加,生猪供需紧平衡之下,供应增加生猪价格大跌,我认为:历时2年零4个月的猪周期开始迎来下行拐点。

2、蛋禽

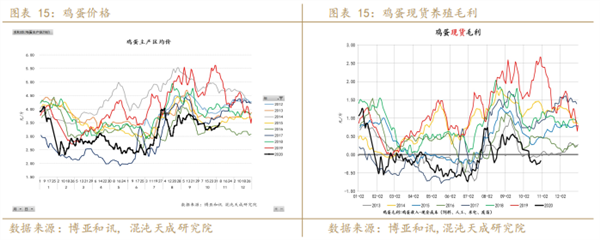

蛋价处在转折点,鸡蛋基本面正在发生边际好转。?

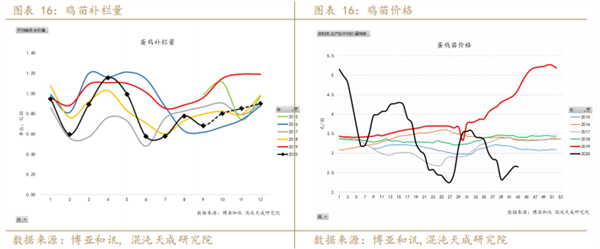

补栏:当前补栏积极性减弱。

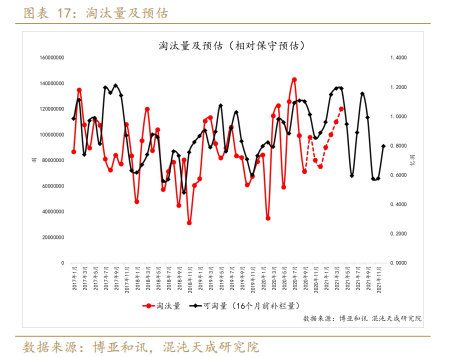

淘汰:10月淘汰量不及预期,未来7个月可预期的淘汰量较大。

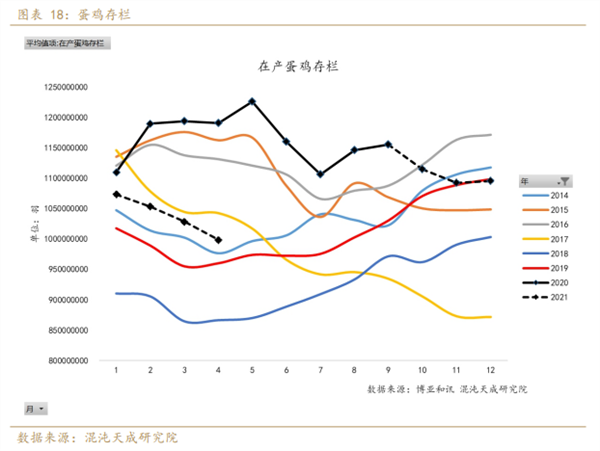

存栏:10月的仍处于同期最高存栏。2020年下半年的存栏趋势更像2015年,参考2015年四季度至春节前走势。

3、肉禽

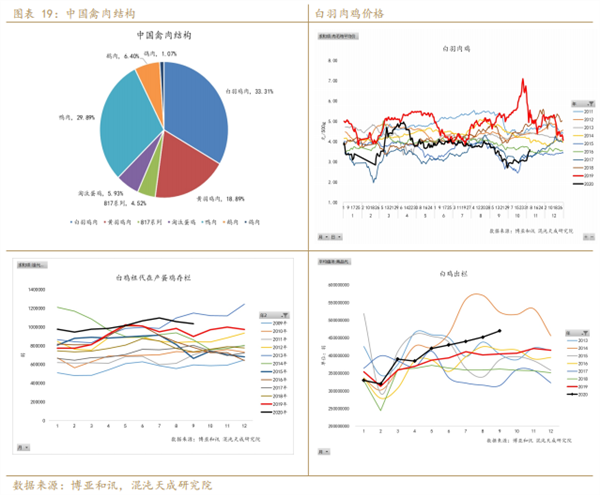

白羽肉鸡占整个禽肉产量的33%,是整个禽肉周期最短的,所以白鸡在整个禽肉周期具有领先性。所以整个肉禽的饲料需求在2021年5月之前无忧。

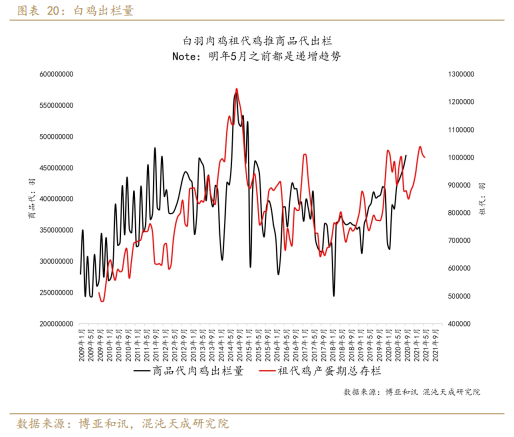

白羽肉鸡未来供应预测:白羽肉鸡的存栏及出栏,由祖代存栏所决定,历史上祖代存栏对白鸡出栏量具有领先作用。当前白鸡在产祖代存栏处在上升趋势中,未来的白鸡供应压力仍大,对饲料的需求仍然旺盛。

从祖代存栏来看肉禽对饲料的需求在2021年5月之前仍无忧,蛋禽相对稳定,整个畜禽养殖对饲料在2021年5月之前都会处于向上趋势。