近几年国内短纤价格波动剧烈,最高在2018年9月达11000元/吨以上,2020年9月最低跌至5200元/吨附近,主要受原料价格大幅波动、自身供需格局及宏观经济环境的影响。为了满足企业风险管理需求,完善聚酯产业链品种(目前已上市PTA和MEG期货),短纤期货的推出有一定的产业背景。另外,根据郑商所公布的短纤期货合约和一些交易、交割规则,本文做了简单的解读。

近几年国内短纤价格波动剧烈,最高在2018年9月达11000元/吨以上,2020年9月最低跌至5200元/吨附近,主要受原料价格大幅波动、自身供需格局及宏观经济环境的影响。为了满足企业风险管理需求,完善聚酯产业链品种(目前已上市PTA和MEG期货),短纤期货的推出有一定的产业背景。另外,根据郑商所公布的短纤期货合约和一些交易、交割规则,本文做了简单的解读。

国内短纤现货市场及价格特点

(1)短纤现货销售模式和定价模式

短纤现货销售模式主要有直销和分销模式。生产企业多采用直销的模式,工厂直接对下游用户,从长期历史看,直销比例逐步提高,其中福建直销比例最高。分销是利用经销商转售给消费企业,中石化分销比例最高,然后江浙一带企业;海外短纤出口采用分销比重较多,存在很多海外的经纪商;初进入某一个市场会采用分销。

短纤现货销售定价模式主要现货和合约价形式。其中现货主要由工厂每天根据当天市场情况以及企业自身库存和加工成本进行报价。报价可采用出厂价或者送到价进行商谈。合约价,主流为中石化的结算模式,中石化参考现货成交情况为主,在每个月的23日左右公布当月的短纤月度结算价。以现款送到价为主。

根据短纤工厂现货销售模式,引出国内短纤贸易商的贸易方式有两种,一是传统的代理贸易模式;二是买断贸易模式。

(2)短纤现货价格特点

近几年国内短纤价格波动剧烈,最高在2018年9月达11000元/吨以上,2020年9月最低跌至5200元/吨附近。2014年以来短纤走出几波大的趋势性行情:第一波是2014年下半年开始的趋势性下跌行情,主要由于油价的持续下跌,短纤价格最低跌至6000元/吨附近;第二波是2016年初至2018年三季度的上涨行情,主要受原油和PTA等原料反弹带动、自身供需格局改善及市场整体环境等因素影响;第三波是2018年四季度至今的趋势性下跌行情,主要由于原料价格重心下移,叠加全球受疫情影响等多因素共同作用的结果。

由于短纤的消费主要与纺织服装行业有关,其季节性与纺织需求有关。纺织行业的需求旺季一般是每年的4、5月和9、10月,且下半年整体需求略好于上半年,主要由于冬季对涤纶面料的需求相对偏多。但是短纤价格的季节性走势不太明显,尤其是近几年,主要受原料价格和宏观经济环境的影响。

(3)短纤与其他产品相关性分析

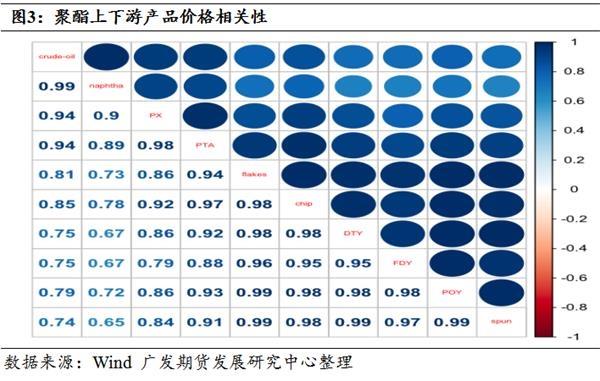

根据2014年至今数据来看,聚酯各产品价格走势基本一致,与原料PTA和MEG的走势也高度相关,尤其是PTA的价格对下游产品的价格有直接紧密的影响。

原生涤纶短纤的各种产品价格走势都基本一致。由于直纺涤纶短纤与高强低伸仿大化的下游领域存在较高的重叠,一般当二者价差超过2000元/吨时,再生的替代优势较为明显;而当二者价差小于1000元/吨是,再生的替代优势将会减退。自2017年下半年禁废政策落地以来,再生短纤价格的节节攀高令其失去了一部分市场份额,而令直纺涤纶短纤获益。

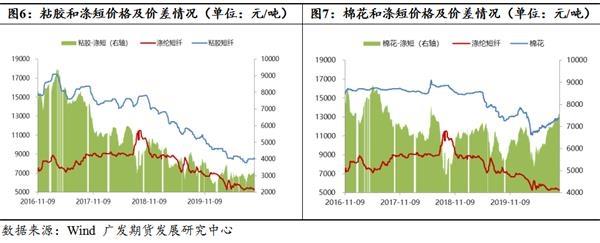

另外,作为纺织原料,在实际生产与终端应用中,涤纶短纤与粘胶短纤、棉花、涤棉纱等品种都存在一定的联系,其替代与反替代关系与产品价差的变化及功能性需求有关。

短纤成本利润分析

历史上短纤价格的波动受上游原料价格波动的影响较大,2012年以后持续下跌受PTA产能扩张周期下价格下跌影响,2016至2018年的上涨以及2020年前后的下跌都是跟随原料价格波动。原料价格的波动决定了短纤的成本重心,包括上游原油、石脑油、PX至PTA和MEG等各个环节的价格波动,都可能通过产业链传递至短纤市场。直纺涤纶短纤成本计算公式大致为1.4D短纤=PTA*0.855+MEG*0.335+900+(80)元/吨。除了主要的原料之外,加工成本等因素也会在一定程度上影响短纤的价格。其加工成本主要指水电煤、人工成本、辅料(催化剂、二氧化钛、纺丝油剂等)、包装、设备折旧等,另外,其他也包括财务费用、管理费用、运输成本等。

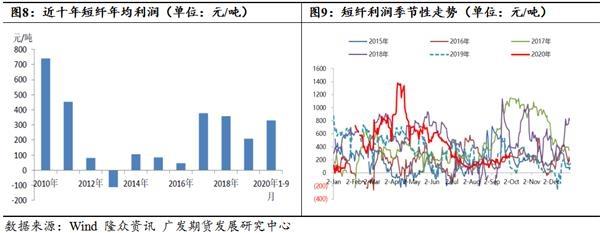

从历年利润走势看,涤纶短纤已经历了一波洗牌,最近的一波利润上升是从2017年以后,由于纺织服装市场景气度回升和禁废政策的提振,直纺涤纶短纤的利润开始回升。即便是在困难重重的2020年,由于原料价格偏低,加上2020年疫情导致无纺布等防疫相关产品的消费上升,涤短行业仍保持较高的利润水平。不过由于未来新增产能较多,而常规需求增长有限,行业也开始步入低利润时代。

短纤的价格影响因素

国内涤纶短纤价格的影响因素主要有:宏观经济形势及资金面的影响、来自成本端的影响、自身产业供求关系变化及产业政策等。

从宏观经济方面来说,涤纶短纤作为一种大宗商品,其价格整体会受外围宏观环境的影响。中国是涤纶短纤生产大国,出口依存度偏高,因此进出口政策、关税政策等都会影响短纤的价格。近年来,随着我国涤纶短纤出口的增长和产品竞争力的提升,企业在出口领域也不断遭遇反倾销调查。美国是我国涤纶短纤出口的首要市场,近几年由于反倾销制裁对国内涤短的价格造成了一定的影响。

从成本端来说,原油作为聚酯产业链的源头,其变化直接影响石脑油的价格,继而影响聚酯上游产品PX、PTA、MEG的价格,从而对涤纶短纤的市场价格造成影响。

从涤纶短纤产业自身供求来看。供应方面,主要受涤短产能、产量、负荷、库存以及进口量影响,开工率往往受到短纤行业效益影响;需求方面,主要看下游纯涤纱的需求、混纺纱的需求以及涤纶短纤出口量包含所有规格+再生。另外,也要关注国内纺织终端需求影响,如家纺、服装等产业的投产、销售以及出口情况。

另外,短纤也受化纤工业、纺织服装等相关领域的产业政策等影响。由于纺织、印染行业涉污严重,而江浙地区作为纺织大省,2018年环保整治力度较大,老装置淘汰、纺织工业外迁、新纺织工业基地的规划等一系列动作,对纺织行业造成了较大影响。

短纤期货合约规则解读

中国证监会批准同意郑州商品交易所挂牌交易短纤期货合约,短纤期货自2020年10月12日(星期一)起上市交易。首批上市交易的短纤期货合约为PF105、PF106、PF107、PF108、PF109。短纤期货合约及具体交易、交割规则如下:

(1)短纤期货合约

短纤期货合约内容见表2,交易单位为5吨/手,最小变动价位2元(人民币)/吨,合约最低保证金为合约价值的5%。

(2)短纤期货交割品质

基准交割品(交易标的),原生纺纱用1.56dtex×38mm、圆形截面半消光本色涤纶短纤。原因:1。产量最大。2019年产量292万吨,约占原生短纤总产量的一半,产值229亿元;2。价格标杆:1.56dtex短纤是其他规格纺纱用短纤的定价标准。

在交割质量标准方面,符合《中华人民共和国国家标准涤纶短纤维》(GB/T 14464-2017)棉型优等品质量指标的原生纺纱用 1.56dtex×38mm、圆形截面半消光本色涤纶短纤,且0.10%≤含油率≤0.20%,0.30%≤回潮率≤0.60%。(交割质量标准设计符合现货习惯;含油率和回潮率的规定满足下游对质量的要求。)

(3)短纤期货交割基准地及升贴水

交割基准地:江苏、福建和浙江,不设地区升贴水。

交割基准价:短纤基准交割品在基准交割地出库时的汽车板交货的含税价格(含包装)。

(4)短纤期货交割方式

厂库交割。一方面,行业内尚无区分纺纱用和水刺用涤纶短纤的方法和标准,厂库可以确保交割货物质量;另一方面,减少仓储变质风险,保障交割商品质量。

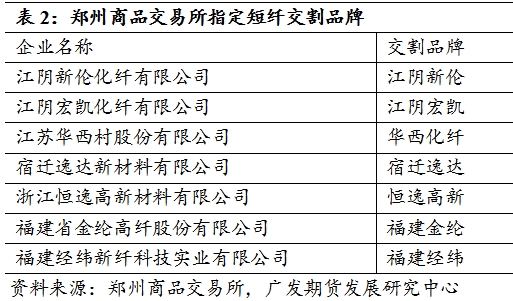

品牌交割方面,交割品必须是经郑商所认定的涤纶短纤生产厂家生产的商品,非交割品牌的短纤不能交割,这样可以保障交割品质量,打消企业接货顾虑。目前交易所指定以下7个短纤品牌为交割品牌。

交割单位:5吨。

包装要求:包装规格为净重380kg/包或350kg/包;外包装采用覆膜的聚丙烯编织布,并用包装带紧固;包装上要标明产品名称、规格、等级、批号、净重、生产日期、产品标准编号、生产企业名称和地址等信息;不得出现破包、潮包、严重污染等情况。

(5)短纤期货仓单注册与注销

仓单注册。厂库申请仓单注册时,须提供交易所认可的120%银行履约保函或100%的现金;保证金数额按照最近交割月合约前一交易日结算价计算。

仓单注销。短纤交货时,厂库向货主提供符合交割标准的出厂质量检测报告;生产日期早于仓单注销日120天(含120天)的短纤,货主可以拒收。

仓单有效期为4个月。即每年1月、5月、9月第15个交易日(含该日)之前注册的标准仓单,应在当月的第15个交易日(含该日)之前全部注销。

通用仓单。与PTA期货相同,有利于增加仓单的流通性、降低行业物流成本。

(6)短纤期货限仓标准

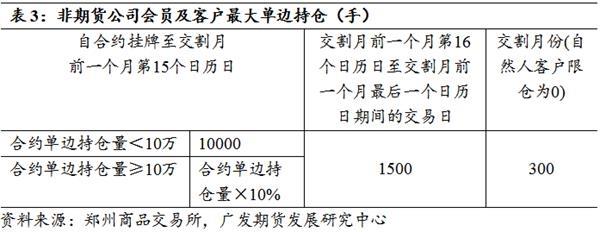

阶梯限仓,有利于控制市场风险。

比例限仓制度已用于郑商所多数工业品期货,符合市场习惯,又能防范市场过度集中。

短纤生产企业单月产能在2000吨至约8万吨,消费企业月用量在1万吨以下,1万手(5万吨)能满足大部分产业客户需求。

交割月限仓300手(1500吨)可以满足中小型企业套保需求,大型企业可向交易所申请套期保值额度。

(7)推出PTA、短纤跨品种套利指令

为进一步提升期货市场服务实体经济能力,自2020年10月12日(星期一)短纤期货挂牌时起,郑商所推出PTA、短纤期货跨品种套利指令。PTA、短纤期货跨品种套利的保证金收取和限仓制度按照《郑州商品交易所套利交易管理办法》的相关规定执行。

由于PTA期货交易实行适当性制度,以下两类客户禁止使用该套利指令:一是境外客户;二是未开通PTA期货交易权限的境内客户。